Investire Today | 31 Ottobre 2020

L’evoluzione della figura del consulente finanziario in 4 cambiamenti:

1. Da “Promotori” a “Consulenti” finanziari

Il cambio di denominazione non è stato solo un passaggio formale, nel 2016 il legislatore ha anche stabilito la modifica dell’Organismo, da APF (Albo dei promotori finanziari) a OCF (Organismo di vigilanza e tenuta dell’Albo unico dei consulenti finanziari) e il passaggio dell’attività di vigilanza sulla categoria da Consob all’Albo.

Il cambio di nome inoltre ha sancito ciò che era da tempo nella sostanza, alle caratteristiche di “venditore” si sono prima affiancate e poi naturalmente sovrapposte quelle di “maieuta”, definite da Socrate, proprie di chi “nell’esercizio del dialogo spinge l’interlocutore a ricercare dentro di sé la verità, determinandola in maniera il più possibile autonoma”. Questa dote è tipica dei professionisti (psicologi, avvocati e commercialisti) e li differenzia positivamente dalla maggior parte degli altri interlocutori abituali degli investitori italiani. Un bel riconoscimento per la consulenza finanziaria.

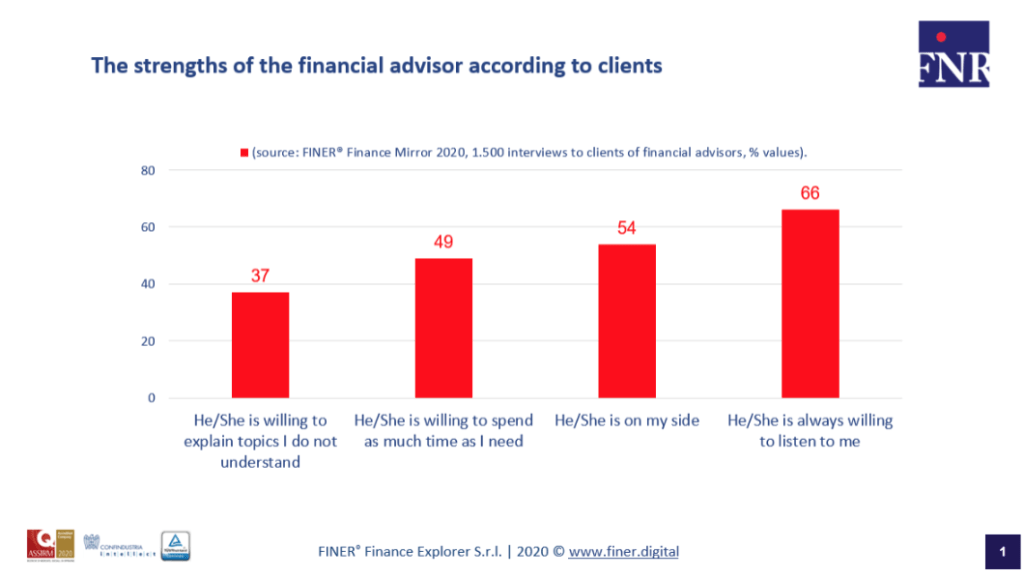

Se andiamo infatti a sondare la soddisfazione dei clienti dei consulenti finanziari scopriamo che tra i motivi di soddisfazione ve ne sono alcuni – tra i tanti – che si riferiscono proprio a questa peculiarità: “essere disponibile all’ascolto” (66%) e “si mette dalla mia parte” (54%).

Inoltre il ruolo di educatore finanziario riconosciuto al consulente è fondamentale in quanto aiuta il proprio cliente a fare le scelte più consapevoli. Il cliente apprezza infatti il “tempo che il CF mi dedica” (49%) e la “disponibilità a spiegarmi le cose che non so o che non capisco” (37%) (fonte: FINER® Finance Mirror, 1.500 interviste a clienti dei CF). Tutte caratteristiche che da sempre caratterizzano la consulenza finanziaria.

2. Da comparsa ad attore protagonista

Venti anni fa i consulenti finanziari erano considerati da alcuni banchieri al comando di grandi gruppi come difficilmente gestibili, o comunque meno gestibili rispetto alle reti di dipendenti bancari.

Ma già all’epoca il loro valore non era sfuggito ai più attenti, tanto che alcune delle più importanti reti esistenti in quegli anni sono state cedute sia in quanto tra i pochi asset valorizzabili sia perché la gestione di una rete di consulenti finanziari era ed è un lavoro che richiede competenze e doti di perseveranza non comuni. Un altro bel riconoscimento per la consulenza finanziaria.

A distanza di venti anni rileviamo che le reti dei CF non solo contribuiscono in modo significativo a tenere in piedi i conti economici degli stessi grandi gruppi bancari ma assistiamo anche ad una vera e propria rincorsa a farsi o – in alcuni casi – ri-farsi una rete di CF.

3. Quadruplicato il patrimonio, raddoppiato e riqualificato il numero di clienti

In venti anni il patrimonio gestito dai CF è quadruplicato (da 150 a oltre 600 miliardi di Euro, fonte: ASSORETI). Gli investitori italiani serviti da un CF sono passati dal 7% al 15% della popolazione bancarizzata di cui oltre il 40% relativo a clienti “private” e il 30% imprenditori (fonti rielaborazioni a cura di FINER su dati ASSORETI, ricerche ANASF, ASSORETI e FINER sugli investitori finali).

Il CF sembra avere un ruolo non secondario nelle prime fasi di nascita dell’azienda e in quella delicatissima del passaggio generazionale, non male per una figura professionale che ha fatto dell’assenza di impieghi il suo mantra. (Fonte: FINER per Anasf Consulentia 2018)

4. Consulenza olistica

Alle competenze nell’ambito della gestione degli investimenti finanziari, si stanno affiancando nuove competenze richieste dal mercato, segnatamente nell’area del passaggio generazionale, dei temi fiscali legati alla successione, della gestione del credito sino alla protezione. Oggi parlare di sola consulenza finanziaria è riduttivo.

Il tema della protezione, centrale e complementare a tutti gli altri, è quello dove oggi si gioca la partita più importante e certamente anche il prossimo futuro della consulenza finanziaria. La quota maggiore della componente gestita dai CF, ossia il 60%, è oggi investita in prodotti a contenuto assicurativo e previdenziale. E d’altronde i dati a livello nazionale confermano la fiducia degli italiani verso il risparmio assicurativo, che è arrivato a rappresentare il 17% della ricchezza finanziaria totale delle famiglie italiane.

A ben vedere per i consulenti finanziari promuovere prodotti a contenuto assicurativo e previdenziale non è certo una novità. I primi pionieri della professione che lavoravano qualche decennio fa in Fideuram, in Programma Italia (oggi Mediolanum) e in Dival Ras (oggi Allianz Bank) si sono affermati sul mercato partendo proprio da questo tipo di prodotti.

Rapporto cf e rete: da mandante a partner

In questi 20 anni il rapporto CF-mandante ha visto momenti di serrato confronto ma il matrimonio sembra reggere benissimo, il tutto nella casa della consulenza finanziaria.

Qualche dato di ricerche partite dal 2000 (fonti PF Monitor 2000 e FINER® CF Explorer 2020):

· cresce la soddisfazione verso la mandante: nel 2000 i CF completamente soddisfatti erano il 34%, nel 2020 sono il 46% con un aumento relativo del +36%

· punti di forza della relazione: i CF del 2019 sono più soddisfatti rispetto ai PF del 2000 relativamente al supporto della mandante e in particolare della formazione ricevuta (+ 19 %) evidenziando che il tema della continua crescita delle competenze è centrale

· elementi di attenzione: crescono di anno in anno le aspettative per i supporti digitali, come un pilota di Formula 1 il consulente finanziario ha necessità di una vettura competitiva e di un team di meccanici preparati, senza i quali non può tagliare il traguardo (importanza strumenti digitali e di web collaboration CF-Mandante-Cliente + 340% in 20 anni).

Le prossime sfide

A livello globale, sembra essersi innescata una crisi del capitalismo tradizionale e un crescente valore della sostenibilità dell’economia e della finanza che sembrano imporre, per ora solo nelle dichiarazioni, un cambio di paradigma sostanziale al mondo della finanza.

L’enorme liquidità detenuta dai risparmiatori italiani ed europei è tuttavia segno evidente di: 1) un’atavica sfiducia verso i mercati finanziari; 2) incapacità dei gestori di estrarre valore in epoca di tassi negativi; 3) incapacità dei risparmiatori di gestire le ansie da volatilità dei mercati; 4) orizzonte temporale di breve termine.

Il mercato della consulenza finanziaria e della gestione del risparmio risponde attraverso: 1) la ricerca di soluzioni alternative (investimenti nei private market); 2) focus sugli investimenti sostenibili ESG/SRI; 3) efficientamento e razionalizzazione (investimenti nel digitale, fusioni e consolidamento dei player); 4) la ricostruzione del patto di fiducia con i clienti (supporto all’economia reale, aiuti per le emergenze, iniziative benefiche).

Mai come ora è quindi fondamentale continuare ad ascoltare il mercato, investendo sulle competenze dei professionisti, ottimizzando le relazioni a distanza (investimenti in digitale) e rafforzando il patto fiduciario con i clienti (trasparenza e sostenibilità).

Nicola Ronchetti, Founder & CEO FINER Finance Explorer.